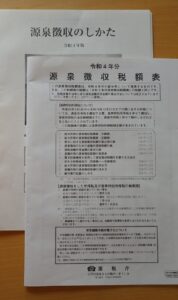

この書類は、法人設立後に税務署に手続きに行ったあとに届きました。

「新たに源泉徴収義務者になられた方へ」の文書に入っていた書類

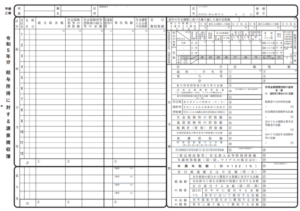

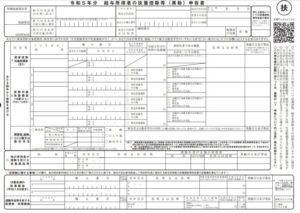

届いた書類は、「源泉徴収のしかた」「源泉徴収税額表」「所得税徴収高計算書(納付書」「給与所得に対する源泉徴収簿」「給与所得者の扶養控除等(異動)申告書」です。

源泉徴収税の決まり方

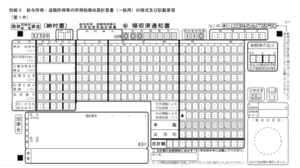

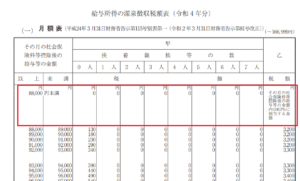

「源泉徴収税額表」の冊子の中に、「給与所得の源泉徴収税額表(月額表と日額表があります)」が記載されています。

「その月(日)の社会保険料等控除後の給与等の金額」と「扶養親族等の数」によって、源泉徴収税額が決まります。

下の表は給与所得の源泉徴収税額表(月額表)です。

設立した法人からだけ給与をもらっている場合は甲、別に給与がある場合は乙を見ます。

甲に該当し、「その月の社会保険料等控除後の給与等の金額」が88,000円未満の場合、扶養親族等の有無に関わらず、源泉徴収税は0円になります。

https://www.nta.go.jp/publication/pamph/gensen/zeigakuhyo2021/data/01-07.pdf

国税庁HPより

源泉徴収税が0円の場合の対応

源泉徴収税が0円の場合も、所得税徴収高計算書の提出が必要です。

税務署から送られてきた紙の所得税徴収高計算書に手書きをして提出することもできますが、e-Taxを利用して、徴収高計算書のデータの作成と送信をすることもできます。

源泉所得税の納期の特例の承認を受けたら、手続きを簡素化できます!

所得税徴収高計算書の提出は、基本的には毎月行う必要があります。(給料や報酬などを支払った月の翌月10日が納期限です。)

しかし、源泉所得税の納期の特例の承認を受けている場合は、1年に2回のみの提出で可となります。

特例を受けた場合、

1月~6月支給分 ⇒ 納期限:7月10日

7月~12月支給分 ⇒ 納期限:翌年1月20日

税務署に源泉所得税の納期の特例の承認に関する申請書の提出し、その承認を受けなければなりません。

特例の適用を受けることができるのは、給与等の支払を受ける人の人数が常時10人未満である源泉徴収義務者です。

源泉所得税の納期の特例の承認に関する申請 国税庁HPより

この申請書は、本店の住所、会社の名称、法人番号、代表者氏名、(状況によっては、給与支払事務所等に関する事項も)を記入するだけなので、簡単に作成することができます。

承認されたら事務も簡素化できるので、条件に当てはまる方は、申請をされてはいかがでしょうか。

ここまでお読みいただきありがとうございました。